企业重组涉税专项服务

发布日期:2018-3-28

Service Background

-

国有企业改革进一步深化,混合所有制经济发展如火如荼根据国务院决策部署,推进国有企业混合所有制改革,完善现代企业制度,提高国有资本的运行和配置效率。供给侧结构性改革“三去一降一补”根据中央经济工作会议的要求,以“多兼并重组、少破产清算”的思路,推动国有企业完成去产能、去库存、去杠杆、降成本、补短板的五大结构性改革任务。全民所有制企业公司制改革按照国务院关于中央企业公司制改制方案的要求,推动全民所有制企业全面完成公司制改革,建设现代企业制度,完善市场化经营机制。国有企业压缩管理层级实现创新驱动按照国务院提出的央企“瘦身健体”的要求,国有企业通过压缩管理层级,简化分、子公司治理结构,提高管控力度,降低治理成本。

Service Object

-

适用于涉及企业重组的企业各层级单位

Service Content

-

协助企业制定合理的重组交易方案(方案设计)全面实施尽职调查,充分了解兼并重组的背景资料;合理运用专业优势,及时提供涉税重组的规划方案。针对不同的重组类型、目标来制定个性化重组方案,并将重组方案进行阶段性细分,既考虑企业重组过程中的涉税问题,又考虑企业在重组过程中的法律风险与其他相关风险,制定操作性强的重组方案,有效降低企业的重组成本,减少企业的法律风险与重组遗留问题。提供企业重组的税务尽职调查服务(纳税调查)协助企业完成重组前的税务尽职调查,对重组对象纳税合规性、合法性进行检查,帮助企业查找税务隐患,提供税务规划建议,为企业顺利完成重组提供尽职调查服务,降低重组交易的税务风险。提供企业重组交易实施的咨询服务(过程辅导)协助企业进行交易各方的有效沟通,从税务角度审查交易合同草案,对重组实施过程中的涉税问题提供咨询和答疑,协助企业与税务机关确认不明确税务问题的事先裁定等,帮助企业规避交易过程中面临的相关风险,促进企业交易的顺利实施。协助企业完成税务注销清算申报(注销清算)协助企业完成重组中涉及注销清算工作,针对企业清算期所得完成咨询和辅助申报工作。协助企业进行重组交易的税务申报(税务申报)协助企业整理和准备重组涉税资料以及与税务机关的沟通,帮助企业完成重组当年的税务处理备案和申报。

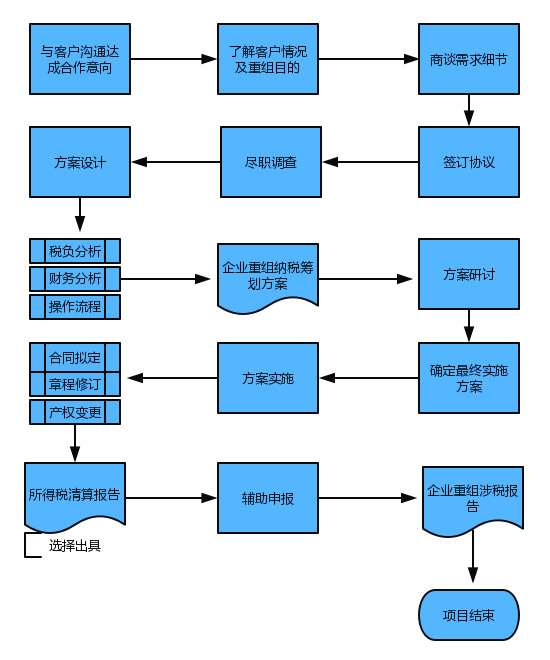

Service Process

Service Results

-

出具企业重组涉税规划方案出具企业重组税务尽职调查报告出具重组实施咨询答疑汇编出具企业所得税清算报告出具企业重组涉税报告

Service Effect

-

帮助企业节约了大量的税收成本帮助企业以更低的成本、更高的效率进行重组,充实企业资本金,改善企业现金流。辅助企业促进了交易的顺利达成辅助企业促进重组交易方案的实施,达到盘活存量资产、压缩管理层级、优化考核指标等目的。协助企业规避了相关的交易风险协助企业实现重组交易方案的落地,规避税收监管风险,经济法律风险,财税处理风险。

Service Case

-

案例背景:2016年10月,C公司对所属企业进行重组,A公司和B公司同为C公司的全资子公司,拟将A公司在甲市的业务调整由B公司负责。A公司在甲市所购置当做经营场所的2栋房产,将面临因业务调整而随同处置给B公司的情形。拟处置房产及税率情况:1.房产:A公司于2012年2月购置,取得合法票据,计入固定资产原值2400万元。2016年10月31日,该房产市价3450万元,评估价格2600万元,固定资产净值1900万元。2.税率:A公司和B公司均为从事货物销售的增值税一般纳税人,所销货物适用增值税率17%,城市维护建设税率7%,教育费附加征收率3%,地方教育费附加征收率2%;均未享受企业所得税政策优惠,适用的企业所得税率25%。暂不考虑印花税等其他税费,在甲市转让该房产契税税率3%。规划方案:方案一:市价转让 A公司财务部从资产收益角度提出以市价转让给B公司。优点:按市价转让,简便易行,A公司可直接增加净收益=1270.8-317.7=953.1(万元)。缺点:仅从A公司个体分析。根据财税〔2016〕43号文件第一条规定,计征契税的成交价格不含增值税。B公司购入该房产,增值税进项税额50万元虽可抵扣,但还应缴纳契税=3400×3%=102(万元)。方案二:净值无偿划转A公司和B公司均为c公司的全资子公司,应作为一个整体来分析,提出以资产净值无偿划转的方案。即,A公司和B公司签订资产无偿划转协议,以2016年10月31日为时间点,按资产账面净值无偿划转,并按内部程序报C公司审核。优点:从集团公司整体考虑,与方案一相比,增值税及附加税费、土地增值税、契税和企业所得税均不需缴纳。缺点:程序相对复杂,需要在C公司的主导下,A公司和B公司协同配合,依法获取政策支持。同时,A公司因转让资产收益为0,积极性不高,需要C公司在内部绩效考核时,酌情考虑并引导。两方案比较,方案二为佳。A公司处置资产给B公司,如从集团公司整体考虑,增值税因相互之间可抵扣,税负不增加。企业所得税,因一方作为收入,另一方可作为成本在所得税前扣除,税负也不增加。唯有土地增值税和契税,不能抵扣或转嫁,会直接增加企业税收支出,从而减少收益,通过重组方案设计,从集团整体考虑,帮助企业整体节约税收成本325.20万元。

部分客户业绩清单Partial Customer List

部分客户业绩清单Partial Customer List

【下一篇】PPP业务财税咨询服务